Σωρεία καταδικαστικών αποφάσεων από την ελληνική Δικαιοσύνη και βροχή προστίμων από την Επιτροπή Κεφαλαιαγοράς για τα «perpetual bonds». Τζόγος με τα λεφτά των…

- Ποια είναι τα χρηματοοικονομικά προϊόντα-καρμανιόλα στα οποία στρέφουν τους καταθέτες.

- Δεκάδες δικαστικές αποφάσεις για πελάτες που παραπλανήθηκαν» ή δεν ενημερώθηκαν επαρκώς για το υψηλό ρίσκο της επένδυσης με αποτέλεσμα να χάσουν εκατοντάδες χιλιάδες ευρώ.

Ρεπορτάζ Data Journalists

δεκάδες υποθέσεις κατά Τραπεζών έχουν φτάσει ενώπιον της Δικαιοσύνης τα τελευταία χρόνια σχετικά με επενδύσεις καταθετών σε αποκαλούμενα και ως «perpetual bonds». Πρόκειται για σύνθετα χρηματοικονομικά προϊόντα, τα οποία μάλιστα χαρακτηρίζονται ως «υψηλού ρίσκου» και σε καμία περίπτωση δεν αποτελούν ασφαλή επένδυση. Αποτελούν δηλαδή ομόλογα «σαπάκια» και ο επενδυτής, διατρέχει αυξημένο κίνδυνο να χάσει μέρος του κεφαλαίου του, δίχως να το γνωρίζει. Από την έρευνα των Data Journalists προκύπτει ότι συνήθως τα προϊόντα αυτά διατίθενται από το private banking των τραπεζών σε πελάτες που διαθέτουν υψηλά βαλάντια. Ωστόσο, όπως προκύπτει από δεκάδες δικαστικές αποφάσεις, οι πελάτες ουσιαστικά «παραπλανήθηκαν» ή δεν ενημερώθηκαν επαρκώς για το υψηλό ρίσκο της επένδυσης με αποτέλεσμα να χάσουν εκατοντάδες χιλιάδες ευρώ. Το εντυπωσιακό είναι ότι σε βάρος των Τραπεζών έχουν εκδοθεί ουκ ολίγες καταδικαστικές αποφάσεις από την ελληνική Δικαιοσύνη, ενώ έχουν επιβληθεί και πρόστιμα από την Επιτροπή Κεφαλαιαγοράς. Ωστόσο, ακόμη και σήμερα οι Τράπεζες εξακολουθούν να παροτρύνουν πελάτες τους να επενδύσουν σε αυτού του είδους τα προϊόντα πατώντας στην άγνοια και τις σχέσεις εμπιστοσύνης που έχουν χτίσει.

Επένδυσε 220.000 ευρώ σε προϊόν υψηλού ρίσκου

Το 2006 ιδιώτης που δραστηριοποιούνταν στο εμπόριο τροφίμων, αποφάσισε να επενδύσει μέρος των αποταμιευσεων, που διατηρούσε επί χρόνια στην Alpha Bank. Ο ίδιος, δεν είχε ασχοληθεί ποτέ με τις αποκαλούμενες στην χρηματοπιστωτική αγορά ως «επενδύσεις υψηλού ρίσκου». Άλλωστε, δεν διέθετε τις απαραίτητες γνώσεις για τη λειτουργία της χρηματοοικονομικής αγοράς και ειδικά για τη λειτουργία σύνθετων χρηματοοικονομικών προϊόντων. Για τους λόγους αυτούς, δεν ήθελε να επενδύσει σε προϊόντα υψηλού ρίσκου, αλλά «σε προϊόντα, τα οποία, θα διασφάλιζαν το κεφάλαιο του (τις αποταμιεύσεις του δηλαδή) και θα του απέδιδαν επιτόκιο υψηλότερο από το αντίστοιχο των προθεσμιακών καταθέσεων», όπως επισημαίνεται σε σχετική δικαστική απόφαση την οποία δημοσιεύουν οι Data Journalists.

Επειδή δεν διέθετε τις εξειδικευμένες γνώσεις που απαιτούνταν, απευθύνθηκε σε ασφαλιστικό σύμβουλο τον οποίο γνώριζε από τη συνεργασία του με την εταιρεία «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ ΑΕΓΑ»

προκειμένου να τον κατευθύνει. Ο ασφαλιστικός σύμβουλος μεσολάβησε στην «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Finance ΑΕΠΕΥ» προκειμένου, ο ιδιώτης να έρθει σε επικοινωνία με κάποιο διευθυντικό στέλεχος. Όπως και έγινε.

Στις 26 Φεβρουαρίου του 2006, ο ιδιώτης άρχισε να συνεργάζεται με την «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Finance ΑΕΠΕΥ, υπογράφοντας σύμβαση παροχής επενδυτικών υπηρεσιών. Λίγο μετά, το διευθυντικό στέλεχος, του πρότεινε «να επενδύσει το κεφάλαιο που διέθετε σε καταθετικό προϊόν, που προσέφερε η εταιρεία». Τον διαβεβαίωσε ωστόσο ότι «στο καταθετικό αυτό προϊόν το κεφάλαιο του θα ήταν εγγυημένο».

Τραπεζικό ομόλογο της ALPHA BANK GROUP

Ειδικότερα, ο ασφαλιστικός σύμβουλος πρότεινε στον ιδιώτη την αγορά ενός τραπεζικού ομολόγου εκδόσεως της «ALPHA BANK GROUP», με στοιχεία «Alpha Group Jersey Limited Series Β». Το ομόλογο αυτό ήταν πιστοληπτικής ικανότητας Fitch BBB+, με υψηλό επιτόκιο και με «δυνατότητα πιθανής ανακλήσεως του στις 18-2-2015». Ο ασφαλιστικός σύμβουλος ενημέρωσε τον ιδιώτη ότι «το κεφάλαιο της επένδυσης του θα ήταν εγγυημένο 100% και ότι η επένδυση στο ομόλογο αυτό θα ήταν μηδενικού ρίσκου ως προς το κεφάλαιο, που επένδυσε».

Ο ιδιώτης πείστηκε και αποφάσισε να τοποθετήσει τις οικονομίες του στο ανωτέρω προϊόν. Έτσι στις 28-2-2006 προέβη στην αγορά του ομολόγου έναντι 220.000 ευρώ.

Η συνέχεια όμως αποδείχθηκε διαφορετική. Στις 25 Απριλίου του 2012, η «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Finance ΑΕΠΕΥ» απέστειλε επιστολή στον ιδιώτη, με την οποία του γνωστοποιούσε ότι η ALPHA GROUP LIMITED», δηλαδή η εκδότρια του ομολόγου, επρόκειτο να επαναγοράσει αυτούς τους τίτλους. Με τη μόνη διαφορά ότι η επαναγορά θα γινόταν σε τιμή 55,31% χαμηλότερα από την ονομαστική του αξία. Ο ιδιώτης υποχρεώθηκε να αποδεχθεί την πρόταση με αποτέλεσμα να ζημιωθεί και να χάσει 105.006 ευρώ ενώ κατέβαλε και ως προμήθεια το ποσό των 5.550 ευρώ.

«Perpetual bond»

Ωστόσο, όπως υπογραμμίζεται στη δικαστική απόφαση που δημοσιεύουν οι Data Journalists, η «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Finance ΑΕΠΕΥ «ουδέποτε ενημέρωσε τον επενδυτή για τη φύση του εν λόγω ομολόγου». Ότι δηλαδή, η επένδυση αυτή ενείχε κινδύνους και ότι το κεφάλαιό του δεν ήταν εγγυημένο.

Πιο αναλυτικά, σύμφωνα πάντα με τη δικαστική απόφαση, ο ιδιώτης, ουδέποτε ενημερώθηκε ότι το ομόλογο που επένδυε έληγε στις 28/02/2049, οπότε μέχρι τότε δεν θα μπορούσε να αναζητήσει και να ρευστοποιήσει το κεφάλαιο της επένδυσης του παρά μόνο στη δευτερογενή αγορά ομολόγων.

«Έτσι, ο επενδυτής δεν γνώριζε ούτε έλαβε την απαιτούμενη πληροφόρηση σχετικά με το ρίσκο, που αναλάμβανε δια της επενδύσεώς του στο ανωτέρω ομόλογο θεωρώντας, σε κάθε περίπτωση, ότι το κεφάλαιο του θα ήταν εγγυημένο», όπως υπογραμμίζεται.

Στην ουσία, το προϊόν στο οποίο επένδυσε ο ιδιώτης δεν ήταν ένα κανονικό ομόλογο αλλά «perpetual bond », δηλαδή «ομόλογα ατελεύτητης διάρκειας», ή «αιώνια» ή «αόριστης διάρκειας». Πρόκειται για ιδιαίτερα σύνθετα προϊόντα, τα οποία «συνιστούν ομολογίες» που εκδίδονται ως αξιόγραφα στο πλαίσιο σύναψης ομολογιακού δανείου από μία ανώνυμη εταιρεία ή ένα κράτος. Για να παρακολουθήσει κανείς την πορεία τους πρέπει να διαθέτει εξειδικευμένες χρηματοοικονομικές γνώσεις.

«..Συνεπώς, είναι προφανές ότι τα ομόλογα ατελεύτητης ή αόριστης διάρκειας (perpetual bonds) δεν είναι απλά στη σύλληψη και στη λειτουργία τους επενδυτικά προϊόντα, με αποτέλεσμα οι παρέχουσες επενδυτικές υπηρεσίες ανώνυμες εταιρείες να υπέχουν ιδιαιτέρως αυξημένη υποχρέωση ενημέρωσης του εκάστοτε πελάτη τους επενδυτή, δεδομένου ότι η χρήση και κυκλοφορία των perpetual bonds ως ομολόγων, ομολογιακού δανείου, αποδίδει μια ψευδή, εικονική εικόνα, ικανή να παραπλανήσει τον οποιονδήποτε, ακόμη και τον πιο βαθύ γνώστη επενδυτή, ως προς τη νομική φύση και τη λειτουργία τους (ΑΠ 354/2022, ΑΠ 536/2019)..» επισημαίνεται χαρακτηριστικά σε πλήθος δικαστικών αποφάσεων.

Στην προκειμένη περίπτωση ο ιδιώτης κατέθεσε αγωγή το 2012 σε βάρος των εταιρειών «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Asset Management Α.Ε.Δ.Α.Κ.» και «ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Α.Ε.Γ.Α. Το 2019 εκδόθηκε η υπ’ αριθμ. 2646/2019 οριστική απόφαση του Μονομελούς Πρωτοδικείου Αθηνών, με την οποία η αγωγή απορρίφθηκε. Τα Φεβρουάριο του 2021 ο ιδιώτης κατέθεσε έφεση σε βάρος της πρωτόδικης απόφασης. Το Μονομελές Εφετείο Αθηνών εξέδωσε την υπ’ αριθμόν 1721/2023 απόφαση η οποία υποχρέωσε την ΕΥΡΩΠΑΪΚΗ ΠΙΣΤΗ Asset Management Α.Ε.Δ.Α.Κ να του καταβάλει ως αποζημίωση το ποσό των 105.006 ευρώ. Είναι μία ακόμη δικαστική απόφαση σε βάρος Τράπεζας για τις επενδυτικές πρακτικές που ακολουθεί.

Ομόλογα «καρμανιόλα» συνολικής αξίας 271.000 ευρώ

Το Φεβρουάριο του 2005, ιδιώτης αποφάσισε να επενδύσει ποσό ύψους 274.000 ευρώ από τις οικονομίες του. Επειδή συνεργαζόταν με την τράπεζα NOVA BANK (μετονομάστηκε σε “MILLENIUM ΒΑΝΚ”) απευθύνθηκε στους υπαλλήλους της τράπεζας προκειμένου να αναζητήσει επενδυτικές συμβουλές. Ακολούθησαν συναντήσεις και συζητήσεις ενημερωτικού χαρακτήρα. Τον Απρίλιο του 2005 ξεκίνησε η μεταξύ τους συνεργασία υπογράφοντας «σύμβαση περιορισμένης εντολής επί χαρτοφυλακίου και αίτηση έναρξης συναλλακτικής σχέσης». Μάλιστα, όπως επισημαίνεται στη σχετική απόφαση, η Τράπεζα κατέταξε το προφίλ του επενδυτή ως “Συντηρητικό Χαρτοφυλάκιο” (Preservative Portfolio). Δηλαδή χαρτοφυλάκιο που απαρτίζεται κυρίως από βραχυπρόθεσμες επενδύσεις και από τίτλους σταθερού εισοδήματος».

Τον ίδιο μήνα- Απρίλιος 2005 – οι εκπρόσωποι της Τράπεζας πρότειναν στον ιδιώτη να αγοράσει επτά ομόλογα συνολικής ονομαστικής αξίας 271.000 ευρώ. Το πρώτο από αυτά, με εκδότρια την εταιρία CASINO GUICHARD PERRACHON SA ονομαστικής αξίας 125.000 ευρώ, με ημερομηνία ανάκλησης 20.01.2010. Το δεύτερο με εκδότρια την εταιρία EFG ΗΕΙLΑS FUNDING LTD, ονομαστικής αξίας 26.000 ευρώ, με ημερομηνία ανάκλησης 18.03.2010. Το τρίτο με εκδότρια την εταιρία EUROHYPO CAP FUND, ονομαστικής αξίας 25.000 ευρώ, με ημερομηνία ανάκλησης 08.03.2011. Το τέταρτο με εκδότρια την εταιρία BA-CA FINANCE CAYMAN LTD, ονομαστικής αξίας 25.000 ευρώ, με ημερομηνία ανάκλησης 22.02.2012. Το πέμπτο με εκδότρια την εταιρία BA-CA FINANCE CAYMAN LΤD, ονομαστικής αξίας 23.000 ευρώ, με ημερομηνία ανάκλησης 22.02.2012. Το έκτο με εκδότρια την εταιρία NBG FUNDING, ονομαστικής αξίας 25.000 ευρώ, με ημερομηνία ανάκλησης 16.02.2015, καθώς επίσης και ομόλογο με εκδότρια την εταιρία ALPHA GROUP JERSEY LIMITED, ονομαστικής αξίας 25.000 ευρώ, με ημερομηνία ανάκλησης 18.02.2015.

Οι υπάλληλοι, του παρουσίασαν τα συγκεκριμένα ομόλογα «ως ιδιαίτερα επωφελή προϊόντα που ταίριαζαν με το επενδυτικό του προφίλ, με εγγυημένη καταβολή του κεφαλαίου κατά το χρόνο λήξης κάθε ομολόγου και υψηλή απόδοση τόκων». Μάλιστα προκειμένου να τον πείσουν να προχωρήσει στην επένδυση και συμφώνησαν να του χορηγήσουν ισόποσο δάνειο με ενέχυρο τους τίτλους των ομολόγων Ο ιδιώτης πείστηκε.

Θύμα πλάνης από την Τράπεζα

Αρχικά όλα κύλησαν ομαλά.

Ο επενδυτής λάμβανε σε τακτά χρονικά διαστήματα από την τράπεζα έγγραφες ενημερώσεις του λογαριασμού των ομολόγων. Τον Μάρτιο του 2008, του κοινοποιήθηκε η από 29.02.2008 τακτική μηνιαία κατάσταση της επένδυσής του («WEALTH MANAGEMENT STATEMENT»). Έκπληκτος ο ιδιώτης διαπίστωσε ότι τα ομόλογα που είχε αγοράσει περιείχαν «μεταβολές στις αρχικές ημερομηνίες ανάκλησης – λήξης». Για παράδειγμα τα ομόλογα με εκδότρια εταιρία την “CASINO GUICHARD PERRACHON” αναφερόταν ως ημερομηνία ανάκλησης – λήξης η 20.01.2049, ενώ για τα ομόλογα με εκδότρια εταιρία την “EFG HELLAS FUNDING LTD” αναφέρονταν ως ημερομηνία ανάκλησης – λήξης η 18.03.2049. Ίδιες πάνω κάτω χρονικά ημερομηνίες λήξης των ομολόγων αναφέρονταν και στα άλλα προϊόντα που είχε αγοράσει. Με απλά λόγια ο επενδυτής δεν μπορούσε να «σπάσει» ή να πουλήσει τα ομόλογα νωρίτερα. Κάτι που δεν γνώριζε πριν επενδύσει.

Ο ιδιώτης ζήτησε εξηγήσεις από την Τράπεζα. Στη συνέχεια, η σύζυγός του απέστειλε εξώδικη δήλωση με την οποία ζητούσε από την Τράπεζα να προβεί σε μία σειρά από ενέργειες, «επικαλούμενη παραβίαση των υποχρεώσεων της από τη σύμβαση που είχε υπογράψει με τον δικαιοπάροχο της και την κείμενη νομοθεσία». Συγκεκριμένα η σύζυγος, ζήτησε να της καταβληθεί το ποσό των 125.000 ευρώ που αποτελούσε την αξία του ομολόγου έκδοσης της “CAZINO GUICHARD PERRACHON”, και το ποσό των 26.000 ευρώ, που αποτελούσε την ονομαστική αξία του ομολόγου έκδοσης της “EFG HELLAS FUNDING LTD”. Επίσης ζητούσε να της καταβληθούν τα ποσά της ονομαστικής αξίας και των υπόλοιπων ομολόγων κατά την ημερομηνία λήξης τους.

Η Τράπεζα της απάντησε τον Αύγουστο του 2010, ότι «είχε γίνει πλήρη προσυμβατική ενημέρωση του συζύγου της για το περιεχόμενο της επένδυσης και περί του σύνθετου χαρακτήρα των ως άνω ομολόγων και των επενδυτικών κινδύνων που απορρέουν από αυτά» και «αρνήθηκε να προβεί στις ζητούμενες ενέργειες χαρακτηρίζοντας τις αξιώσεις της ενάγουσας αβάσιμες».

Ακόμη μία δικαίωση στα δικαστήρια

Σύμφωνα με τη δικαστική απόφαση, ο ιδιώτης είχε πέσει θύμα «πλάνης» ως προς την πραγματική φύση «των “αιωνίων” ομολόγων ως επενδυτικών προϊόντων και των ουσιωδών όρων αυτών, περί της ύπαρξης συγκεκριμένου χρόνου λήξης των ομολόγων». Οι εκπρόσωποι της Τράπεζας ουδέποτε τον ενημέρωσαν ότι τα ομόλογα που του είχαν προτείνει να επενδύσει ανήκαν στην κατηγορία των “perpetual bonds”. Όπως επισημαίνεται η Τράπεζα είχε υποχρέωση «να καταστήσει απόλυτα σαφές στον επενδυτή, πριν αυτός δώσει την εντολή διενέργειας των επενδυτικών κινήσεων, τη νομική φύση και την λειτουργία των συγκεκριμένων ομολόγων». Κάτι που δε έκανε με αποτέλεσμα να διαθέτει «εντελώς εσφαλμένη εικόνα για τα ομόλογα» και να υποστεί «ζημία».

Στην ίδια απόφαση γίνεται λόγος για «αντισυμβατική και παράνομη συμπεριφορά» των εκπροσώπων της Τράπεζας και «παραβίαση των συναλλακτικών της υποχρεώσεων».

Το 2011 η σύζυγος του ιδιώτη κατέθεσε αγωγή κατά της Τράπεζας στο Πολυμελές Πρωτοδικείο Αθήνας. Το 2016 το Πολυμελές Πρωτοδικείο έκρινε ότι θα πρέπει να αποζημιωθεί από την Τράπεζα για τη ζημία που υπέστη. Το ίδιο έκρινε και η απόφαση του Τριμελούς Εφετείου Αθηνών που εκδόθηκε το 2019. Σε βάρος της Εφετειακής απόφασης προσέφυγε η Τράπεζα Πειραιώς το Μάιο του 2019 ζητώντας να αναιρεθεί. Τελικά ο Άρειος Πάγος με την υπ΄ αριθμόν 1185/2021 απόφαση του απέρριψε την προσφυγή της Τράπεζας Πειραιώς.

Επενδύσεις υψηλού ρίσκου και από την Τράπεζα Κύπρου

Μία ακόμη περίπτωση είναι αυτή ιδιώτη που το 2008 αποφάσισε να μετατρέψει μέρος των αποταμιεύσεων του που διατηρούσε στην ΤΡΑΠΕΖΑ ΚΥΠΡΟΥ» σε Μετατρέψιμα Χρεόγραφα. Συγκεκριμένα ο ιδιώτης πείστηκε από τους υπαλλήλους υποκαταστήματος της τράπεζας να μετατρέψει σε χρεόγραφα περί τα 105.000 ευρώ. Πράγματι ο ιδιώτης δέχτηκε. Άλλωστε οι υπάλληλοι του παρουσίασαν «το εν λόγω τραπεζικό προϊόν ως μία προνομιακή προθεσμιακή κατάθεση».

Έτσι τον Ιούλιο του 2008 ο ιδιώτης υπέγραψε «δύο ανέκκλητες αιτήσεις εγγραφής αδιάθετων Μετατρέψιμων Χρεογράφων, ποσού 52.500 ευρώ η καθεμία». Οι επενδύσεις συνεχίστηκαν και το 2009 από συγγενικό πρόσωπο του ιδιώτη, μετά από προτροπή διευθυντή υποκαταστήματος της Τράπεζας. Σύμφωνα με τη δικαστική απόφαση ο διευθυντής τους διαβεβαίωσε ότι τα Μετατρέψιμα Αξιόγραφα Κεφαλαίου, «είχαν κύρια χαρακτηριστικά παρόμοια με αυτά μιας προθεσμιακής κατάθεσης, ήτοι διασφαλισμένη απόδοση κεφαλαίου στο τέλος της πενταετίας και ελκυστικές επιτοκιακές αποδόσεις». Ως αποτέλεσμα το 2009 ο ιδιώτης προέβη σε μετατροπή των Μετατρέψιμων Χρεογράφων ποσού 105.000 ευρώ, που κατείχε, σε Μετατρέψιμα Αξιόγραφα Κεφαλαίου της ίδιας αξίας ενώ το συγγενικό του πρόσωπο επένδυσε δύο χρόνια μετά ακόμη 200.000 δολάρια στο ίδιο προϊόν.

Τον Ιούνιο του 2012 η Τράπεζα Κύπρου ακυρώσε την πληρωμή του τόκου στους κατόχους των επενδυτικών αυτών προϊόντων, λόγω κεφαλαιακού ελλείμματος που εμφάνισε. Λίγο μετά η Τράπεζα Κύπρου τέθηκε «υπό καθεστώς ειδικής εκκαθαρίσεως» και επιβλήθηκε «κούρεμα» καταθέσεων και ομολόγων. Επίσης με απόφασή της η Τράπεζα μετέτρεψε τα ΜΑΕΚ σε μετοχές Δ΄ Τάξεως με τιμή μετατροπής το ένα ευρώ. Οι μη ενοποιημένες μετοχές ακυρώθηκαν και το ποσόν της ονομαστικής αξίας των ακυρωθεισών μετοχών χρησιμοποιήθηκε για τη διαγραφή των συσσωρευμένων ζημιών της Τράπεζας. Αυτό είχε ως συνέπεια οι δύο ιδιώτες που είχαν επενδύσει στα ΜΑΕΚ να ζημιωθούν κατά εκατοντάδες χιλιάδες ευρώ. Η Τράπεζα ενημέρωσε τους κατόχους για τα τεκταινόμενα τον Αύγουστο του 2013.

Έχασαν περί τα 330.000 ευρώ

Λόγω της εκμηδένισης της αξίας των Μ.Α.Ε.Κ., τα οποία, όπως προαναφέρθηκε, ήταν μειωμένης εξασφάλισης, οι επενδυτές υπέστησαν περιουσιακή ζημία συνολικής αξίας 330.000 ευρώ (ο πρώτος 223.427 ευρώ και ο δεύτερος 105.000 ευρώ).

Όπως και σε άλλες περιπτώσεις έτσι και εδώ, το Δικαστήριο έκρινε ότι οι υπάλληλοι της Τράπεζας ουδέποτε παρείχαν στους δύο ιδιώτες, «σαφείς διευκρινίσεις ως προς τη φύση, τη λειτουργία και τους κινδύνους των ΜΑΕΚ». Όπως επισημαίνεται «πρόκειται για πολύπλοκα χρηματοοικονομικά προϊόντα, σύνθετα στη σύλληψη και τη λειτουργία τους, που αντιπροσώπευαν μη εξασφαλισμένες και ελάσσονος προτεραιότητας υποχρεώσεις της εναγομένης, συνδεόμενα με πλήθος γενικών και ειδικών κινδύνων όχι μόνο για τους τόκους, αλλά και για το ίδιο το επενδυόμενο

«Επρόκειτο, δηλαδή, για επενδυτικά προϊόντα, τα οποία σχεδιάστηκαν ως «μέσα απορροφήσεως ζημιών» της εναγόμενης τράπεζας, ιδίως δε τα Μ.Α.Κ. και προεχόντως τα Μ.Α.Ε.Κ. αποτέλεσαν προστατευτικό μέσο («μαξιλάρι»), το οποίο ήταν σχεδιασμένο να απορροφήσει τις ιδιαιτέρως αυξημένες ζημίες αυτής λόγω της υπερβολικής εκθέσεως της σε Ο.Ε.Δ., το ενδεχόμενο προκλήσεως των οποίων ήταν ορατό και αναμφιβόλως γνωστό στα στελέχη της εναγόμενης τράπεζας»

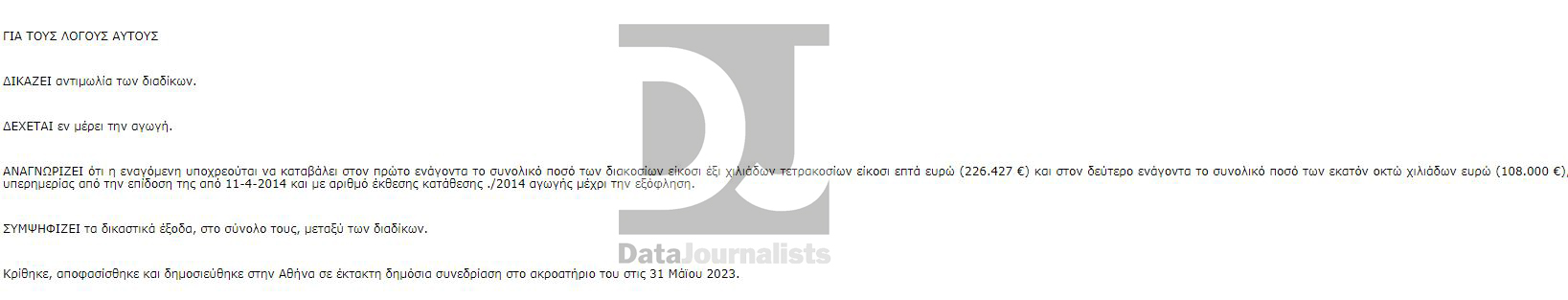

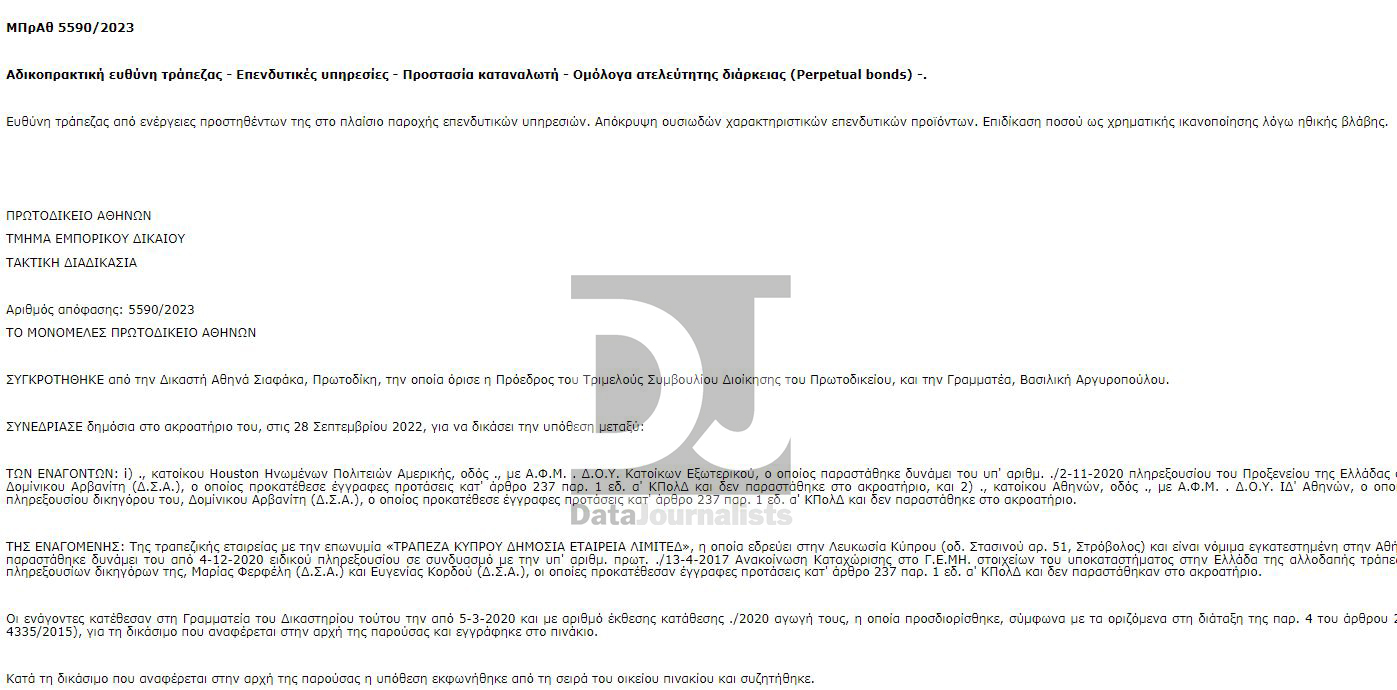

Το 2020 οι δυο επενδυτές, κάτοικοι πλέον των ΗΠΑ κατέθεσαν αγωγή αποζημίωσης σε βάρος της Τράπεζας Κύπρου, μετέπειτα Τράπεζα Πειραιώς. Οι ενάγοντες έκαναν λόγο για δικοπρακτική ευθύνη τράπεζας στο πλαίσιο παροχής επενδυτικών υπηρεσιών και ειδικότερα ότι απέκρυψαν ουσιώδη χαρακτηριστικά από επενδυτικά προϊόντα. Το Μονομελές Πρωτοδικείο Αθηνών με την 5590/2023 απόφαση του αποφάσισε την καταβολή αποζημίωσης 226.427 ευρώ στον πρώτο ενάγοντα και 108.000 ευρώ στο δεύτερο ενάγοντα